日期:2016-02-29

——行业转型的初露成效

来源:中国信托业协会

2015年,中国宏观经济运行总体平稳、稳中有进、稳中有好,GDP实现了6.9%增长率,经济建设取得重大进展。中国信托业协会发布“2015年信托公司业务数据”各项指标表明:信托业在适应经济新常态过程中锐意进取,经受了2015年股市异常波动的考验,发现新的市场机会,培育新的增长动力,更加注重提高发展质量和效益,第4季度行业资产规模恢复增长势头,经营收入和利润大幅攀升。2015年,信托资产规模跨入“16万亿元”大关,行业转型初露成效,业务结构日趋合理,事务管理和投资功能显著增强,资产主动管理能力明显提升,资金供给端与资产需求端匹配度不断提高,为2016年供给侧结构性改革条件下信托行业的新发展和深层次调整奠定了良好的基础。

一、信托资产规模呈合理增长态势

(一)信托资产

2015年末,全国68家信托公司管理的信托资产规模为16.30万亿元,较2014年末13.98万亿元,同比增长16.60%,较2014年28.14%的增速有所下降。信托业自此跨入“16万亿元时代”,既真实反映了中国经济长期向好的发展态势,也是信托公司齐心协力,上下同心,全力开拓业务,促进行业转型的成果。

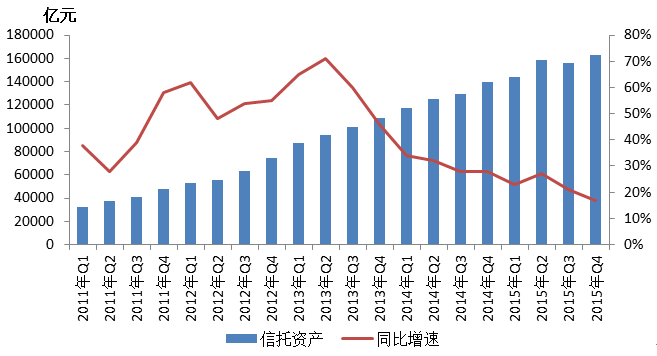

从季度环比增速来看,2014年4个季度环比增速分别是1季度7.52%、2季度6.40%、3季度3.77%和4季度7.95%;2015年4个季度环比增速分别是1季度3.08%、2季度10.13%、3季度-1.58%和4季度4.35%,第4季度扭转了3季度负增长率,显示了行业恢复增长的积极信号。图1中所示4季度信托资产尽管同比增速略为放缓,总体上资产规模还是保持了增长势头。

图1: 2011年Q1——2015年Q4各季度信托资产及其同比增速

(二)固有资产与权益

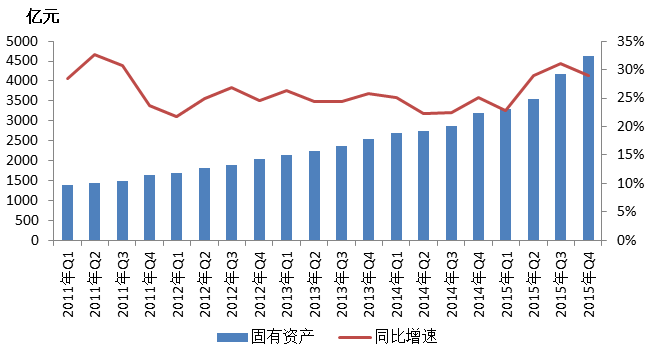

2015年末,固有资产规模达到4623.28亿元,较2014年末的3586.02亿元同比增长28.93%,较2015年3季度末环比增长10.66%。固有资产类别体现了信托公司根据经济运行新特点带来的盈利机会及时调整资产配置。就资产类别而言,投资类资产一直是固有资产的主要形式,2015年4个季度投资类资产情况:1季度2576.50亿元,占比70.20%;2季度2961.18亿元,占比71.15%;3季度2935.71亿元,占比70.27%;4季度3265.35亿元,占比70.63%,规模较2014年末2388.72亿元同比增长36.70%,较2015年3季度末环比增长11.23%。贷款类资产经历了较大幅度下挫,2015年末规模为349.36亿元,同比下降7.77%,较3季度末环比下降8.49%。2015年末,货币类资产规模达到725.60亿元,较2014年末的526.63亿元同比增长37.78%,较2015年3季度末的545.45亿元环比增长33.03%。2015年货币类资产增长快速,其占固有资产比率从2014年的14.69%上升到15.69%,正好为一个百分点。

图2:2011年Q1 ——2015年Q4各季度固有资产及其同比增速

2015年末,信托业的所有者权益为3818.69亿元,比2014年同期的3196.22亿元增长19.48%。在信托公司增资扩股潮的推动下,信托公司实收资本继续保持了上升趋势,2013年末和2014年末分别为1116.55亿元和1386.52亿元,2015年末则达到1652.51亿元,同比增长19.18%。尽管2011-2013年信托业实收资本占所有者权益的比例呈现下降趋势,从2011年末的53.38%下降为2013年末的43.70%,而2014年和2015年则稳定在43.38%和43.27%。

2011-2015年间,信托赔偿准备金规模占所有者权益比例呈现稳中有升。2013年末和2014年末赔偿准备金占比分别是3.55%和3.78%,2015年末上升到4.12%,提高了行业的风险防范能力。

(三)风险项目及个数

2015年末信托业的风险项目个数为464个,资产规模为973亿元,比第3季度末的1083亿元减少110亿元,环比下降10.16%。在973亿元的风险项目中,其中集合类信托占比为61%,单一类信托占比为37%。对应16.30万亿元的信托资产规模,不良率为0.6%,比3季度末的0.69%略有下降。随着信托业资本实力的扩充和信托保障基金的实施,信托行业整体风险可控,不会发生系统性风险。

二、行业业绩大幅攀升

在2015年经济增长下行压力不断显现和股市、汇市频繁波动的市场冲击下,信托业的业绩备受关注。与2014年相比,无论同比、还是环比增速,2015年信托业的营业收入和利润均大幅攀升,是来之不易的成绩。从全年来说,信托业创造了可观的投资收益,夯实了行业发展基础。

(一)经营业绩

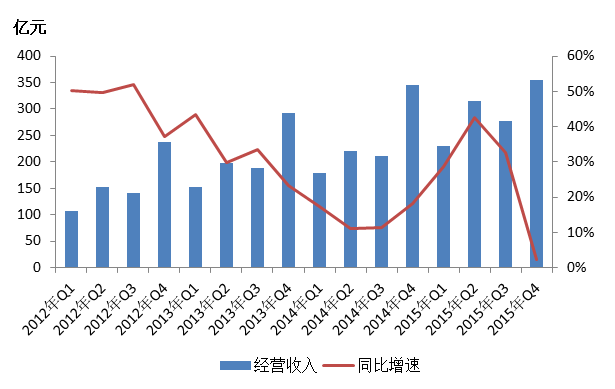

2015年末,信托业实现营业收入1176.06亿元,较2014年末的954.95亿元同比增长23.15%,较2015年3季度环比增长27.27%。相较2014年14.70%的同比增速,2015年经营业绩表现良好。2015年4个季度信托业营业收入的同比增长率分别是1季度28.72%、2季度42.68%、3季度32.54%和4季度2.19%。从细分来看,2015年末利息收入为59.44亿元,较2014年末同比下降5.35%,同期的利息占比从6.58%下降为5.05%。2015年末投资收益为376.11亿元,较2014年末同比增长83.99%;同期的投资收益占比从21.41%上升为31.98%。

图3: 2012年Q1——2015年Q4各季度经营收入及其同比增速

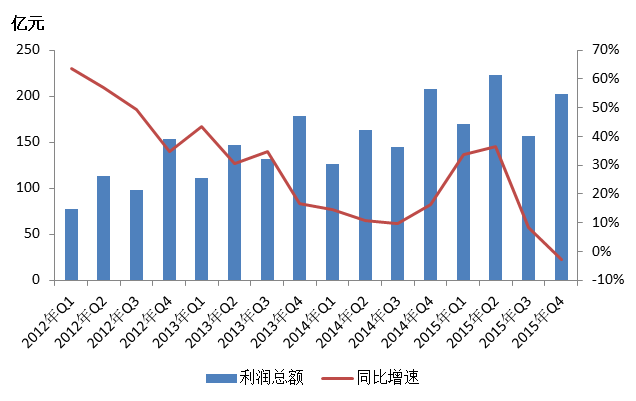

信托业利润保持了增长势头。2015年末信托业实现利润750.59亿元,较2014年末的642.30亿元增长16.86%。2015年4个季度的利润分别是1季度169.31亿元、2季度222.55亿元、3季度156.85亿元、4季度201.88亿元,4季度较3季度环比增长28.71%。人均利润是衡量行业盈利水平的主要指标,2014年末人均利润为301万元,2015年末则上升到320万元,同比增长6.31%。

图4:2012年Q1——2015年Q4各季度利润总额及其同比增速

(二)受托管理成效

2015年4季度清算信托项目1935个,平均年化综合信托报酬率为0.53%,略高于2014年4季度的0.51%。2015年前3个季度的平均年化综合信托报酬率分别是1季度0.40%、2季度0.50%、3季度0.62%。就清算信托项目为受益人的年化综合实际收益率而言,2015年4个季度分别是1季度8.11%、2季度10.19%、3季度7.30%、4季度13.96%,4季度居于全年的前列。虽然2015年中国经济面临内外需求不足的下行压力,信托业年化综合实际收益率表明信托业仍然具有较高的盈利水平。

三、业务结构日趋合理

在稳中求进的宏观经济运行背景下,信托业深层次调整正逐步展开,投资功能不断强化,行业转型初露成效。

(一)投资管理能力

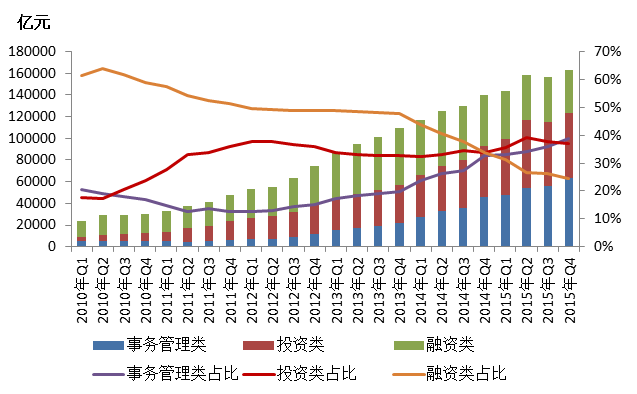

信托业的基本功能是代客理财,在资产供给端与资金需求端之间架起一座桥梁。融资、投资、事务管理“三分天下”的天平已向后两项功能倾斜。信托业不同功能的变动,更多反映了经济发展过程中资金需求方式的优化调整和信托公司主动管理能力的提升。信托业的转型必须把经济新常态下出现的新特点结合起来,2015年末,融资类信托资产规模为39648.07亿元,同比下降15.71%。融资类信托规模占比逐年下降,2013-2015年占比分别为47.76%、33.65%、24.32%。预计融资类业务将继续萎缩。

图5:2010年Q1——2015年Q4信托资产按功能分类的规模及其占比

与融资类信托占比下降形成鲜明对照的是投资类信托自2013年以来始终保持了上升趋势,2013年末和2014年末占比分别是32.54%和33.70%,2015年末占比升至37.00%。2015年末的投资类信托达到60317.02亿元,较2014年末的47119.34亿元同比增长28.01%。2015年末,事务管理类信托资产为63071.11亿元,较2014年末的45643.36亿元增长38.18%。

(二)信托资产来源结构

2014年以来,信托资金来源变动的基本态势呈现两大特点:一是单一资金信托占比一直处于持续下降过程,2013-2015年单一资金信托占比分别为69.62%、62.58%、57.36%。二是集合资金类信托和财产管理类信托占比稳定上升,表明信托公司在信托业务中的主动管理能力逐步增强。2013-2015年末集合资金信托占比分别为24.90%、30.70%、32.78%。2015年末的集合资金信托资产为53436.43亿元,同比增长24.50%。从增幅来看,财产管理类信托增幅较大,2015年末的财产管理类信托资金为16088.82亿元,同比增长71.26%。

集合资金信托占比上升体现了信托业不断增强把握社会资金供给流向变动的判断能力,能够将巨量的各种社会资金供给端与经济建设的资产需求端进行匹配,信托公司要在提高资金匹配方面多下功夫,使其成为信托业的核心竞争力。自2015年6月以来,资本市场出现异常波动,以信托为代表的较高收益类产品陷入“资产荒”境遇,这预示了利息进入下行通道时资金必然向固定收益类产品转变的趋势,即使利率下降两次,资产端的固定收益产品收益率仍然高于理财产品收益率。

从经济规律来说,人均GDP从5000美元到3万美元是国民财富的快速积累阶段,同时也是居民对财富管理需求进入一个高速增长阶段。近年来,金融资产增长率一直超过经济增长率,使得包括储蓄资金在内的各种金融资产规模在不断累积,这些都是资产管理行业发展和繁荣的资金基础。目前,信托业在资产管理市场上具有先发优势,伴随资产管理行业竞争的不断加剧,信托公司要成为赢家的关键在于资金供给端与资产需求端的匹配能力。

(三)信托资金投向

信托业是以资金需求方追求的回报率为导向,并且以私募投行方式从事投融资等综合金融服务,集合信托具有规模经济特点,能够提供具有相对较高的投资收益率,使得信托资金实际上满足了很大部分社会资金需求。2015年末数据显示,14.69万亿元资金信托依然投向五大领域,只是信托投向占比发生显著变化。资金信托投向依次是:工商企业(22.51%)、证券市场(20.35%)、金融机构(17.93%)、基础产业(17.89%)、房地产业(8.76%)。

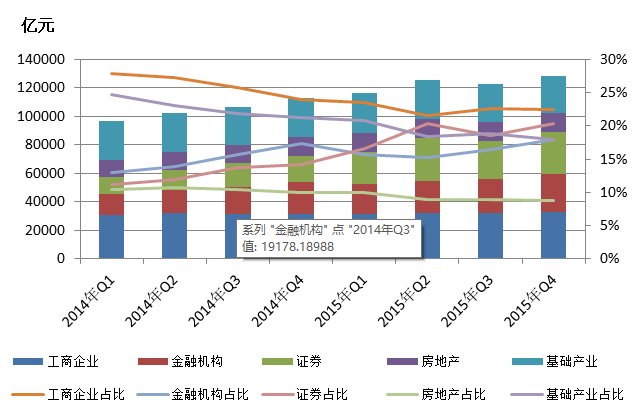

图6:2014年Q1——2015年Q4各季度信托资产投向及其占比

1、工商企业。 支持实体经济是信托行业科学发展的基本点。就流向工商企业的信托资金规模来说,2015年末为3.31万亿元,比2014年的3.13亿元增长5.75%,比2013年的2.90亿元增长14.14%。2013年后,工商企业占比出现了下滑倾向,2013-2015年占比分别为28.14%、24.03%、22.51%。工商企业占比下降的主要原因是总需求疲软,在供给大于需求的经济形势下,企业有盈利的投资机会相对较少,信托公司将资金投向工商企业变得十分谨慎,必然减少流向工商企业的资金数。

2、证券投资。 2015年证券投资超越金融机构和基础产业成为资金信托的第二大配置领域,规模为2.99万亿元,同比增长61.62%,2015年末规模占比为20.35%,高于2014年末的14.18%。从细分结构来看,债券投资规模为1.55万亿元,较2014年末的1.16万亿元增长33.62%;2015年末占比是10.55%,高于2014年末的8.86%,债券占比超过股票。2015年末投向股票的资金信托为1.11万亿元,较2014年末的0.55万亿元增长101.82%;投向股票的信托资金占比为7.56%,比2014年末的4.23%多3.33个百分点。就资金配置增长率来说,2015年流向基金的信托资金规模为3296.52亿元,同比增长131.40%,增幅名列前茅,占比为2.24%,比2014年末的1.09%占比多了一倍以上。

3、金融机构。自2013年以来,金融机构一直是第三大信托资金配置领域。2015年末,资金信托对金融机构的投资规模为2.63万亿元,同比增长15.86%,环比2015年3季度末增长10.97%;资金占比为17.93%,比2014年4季度末的17.39%略高。

4、基础产业。 2015年末,资金信托对基础产业的投资规模为2.63万亿元,较2014年的2.77万亿元同比下降5.05%,较2013年的2.60万亿元增长1.15%。2015年末规模占比为17.89%,比2014年4季度末的21.24%减少了3.35个百分点。基础产业长期来是第二大信托资金配置领域,但规模占比一直呈下降趋势,2015年末下降到第四位,排在金融机构之后,与经济下行社会需求不足有一定关系。

随着证券市场进入冷静思考期和中央政府支持实体经济政策力度的提高,基础设施建设项目和有实际市场需求的工商企业仍将是信托资产的重要配置,这两大领域仍然是2016年信托资金运用的重点。

5、房地产业。 房地产业是资金信托配置的第五大领域。2015年末的信托资金规模为1.29万亿元,同比下降1.53%,与2015年3季度末的1.29万亿元持平。2015年末资金占比为8.76%,比2014年末的10.04%减少1.28个百分点。

信托业要准确分析和研判房地产业的发展空间。一方面,中央经济工作会议上提出“化解房地产库存”,指的是房地产严重过剩的某些区域,是就业和人口净流出的区域,而不少大城市的住宅供给仍然不足。过剩与不足并存,正是区域供给侧结构性问题。另一方面,房地产业仍将长期处于一个新陈代谢的进化过程,有效投资才能使房地产业向更高质量的供需平衡跃升。因而,信托公司应当审时度势,积极介入住宅供给不足的区域,从供给侧结构变动中寻找业务机会。

四、“补短板”引导信托业转型创新方向

以供给侧结构性改革为重点来重塑供需平衡是一次重大的政策转换。去产能、去库存、去杠杆、降成本、补短板,是2016年经济工作的五大任务,这五个关键词是破解中国供给侧与需求侧平衡调整的关键。

今年1月29日,中央政府进一步明确提出各部门要以扎实的思路、举措尽快把短板补齐,从而将供给侧结构性改革的落脚点和抓手放在“补短板”上。只要经济生活中短缺的,即是当下的短板,也可能是未来一段时间内的短板;短板现象是长期以来资金流入数量太少造成的,是资本利用效率太低带来的,所以要“补”,“补”就是投资行为。“补短板”政策已经打开了新的增长窗户,供给侧结构性改革的目的是通过增加投资,用新的、更高质量的供给,代替旧的、低质量的供给,使我们的基础设施、建筑物、产品和服务提升到新层次。信托业应当不失时机地抓住“补短板”政策所带来的行业转型机遇。

回顾过去十年信托业的超常增长正是基于对资金供需变化的敏锐性和付诸行动的快捷性。2005年以来,中国经济体系的流动性一直非常充裕,金融机构和个人储蓄所沉淀的资金数量不断累积。2005年的居民储蓄数是14.11万亿元,2015年则达到53万亿元,增长3.7倍;社会融资规模存量从2005年的22.43万亿元增加到2015年的137.6万亿元,增长5.1倍;货币供应量M2从2005年的29.88万亿元增加到2015年的137万亿元,增长3.6倍。当前,要把充裕的流动性引向支撑中国经济长期增长的资本积累上就需要一个高效的金融体系。显而易见,信托业不仅是金融体系中的重要主力军,具有16万亿元资产管理规模,而且信托作为惟一可以横跨货币市场、资本市场、实业投资的金融机构,能更好地抓住“补短板”中的市场机会,提供全方位的投融资服务。

2016年是“十三五”开局之年,“补短板”蕴藏着巨大投融资需求,并与要追求高回报率的社会资金融为一体,资金流向可能进行新的切换。一方面,我们看到信托公司高度重视转型,在互联网信托、家族信托、消费信托、消费众筹平台、艺术品信托、PPP项目、资产证券化、产业基金、私募股权投资信托业务、单独账户管理、海外资产配置等方面的创新为信托业注入新动力。同时信托公司要清醒认识到现实的创新空间不仅要花大力气开发,还要突破许多制度性约束和障碍,决非一年之功。另一方面,我们强调信托业的整体转型方向应当跟上国家明确提出“补短板”的投资领域与重点。

可以预计,2016年将会有不计其数的“补短板”,它们将是信托公司与实体经济联动发展的新机遇。“补短板”政策的力度会不断提高,将指引一个更高质量、更有效率的投资方向。而信托公司需要在细分行业、部门、区域的“短板”方面下功夫,找到那些既有利于短期需求扩大来支撑投资收益的领域,又在相当长时期内具有“短板”特征的资本积累部门。毫无疑问,随着信托产品需求和发行的逐步上行,2016年的信托业必将呈现出一道更加绚丽的风景线。